Umschuldung der Baufinanzierung

Läuft die Baufinanzierung aus und es ist noch eine hohe Restsumme offen, müssen sich Immobilienbesitzer um eine Anschlussfinanzierung kümmern. Der einfachste Weg für diese Anschlussfinanzierung ist, wenn ihr eurer Hausbank treu bleibt. Es kann jedoch sinnvoll sein, auch bei einer Anschlussfinanzierung die Kreditangebote zu vergleichen und eine Umschuldung zu veranlassen, um Geld zu sparen. Erfahrt in folgendem Artikel, welche Fristen bei einer Umschuldung gelten und wann eine Umschuldung Sinn macht.

Was ist eine Umschuldung?

Bei einer Umschuldung, auch Umfinanzierung genannt, wird ein laufender Kredit bei einer Bank durch ein neues Darlehen bei einer anderen Bank ersetzt. Der Hauptgrund für eine solche Umschuldung sind günstigere Konditionen.

Eine Alternative zur Umschuldung ist die Prolongation. Dabei wird die Anschlussfinanzierung auch bei eurer Hausbank abgeschlossen. Bei der Prolongation werden lediglich der Sollzins und die Kreditlaufzeit neu festgelegt.

Wann ist eine Umschuldung sinnvoll?

Eine Umschuldung kann sinnvoll sein, wenn der Kredit teurer ist, als aktuelle Vergleichsdarlehen und dieser noch eine lange Laufzeit hat. Ihr solltet jedoch beachten, dass eine Baufinanzierung per Gesetz erst nach einer Laufzeit von 10 Jahren gekündigt werden kann, ohne dass Extrakosten für euch entstehen. Kündigt ihr den Kredit vorher, ist die Bank berechtigt, euch eine Vorfälligkeitsentschädigung in Rechnung zu stellen. Die entschädigungsfreie Umschuldung einer Baufinanzierung vor Ablauf der Zinsbindung ist nur in Ausnahmefällen möglich.

Sinnvoll kann eine Umschuldung auch sein, wenn die Baufinanzierung ausläuft, ihr aber noch Restschulden habt. Eine Umschuldung als Anschlussfinanzierung lohnt sich in der Praxis meist schon, wenn der neue Zinssatz 0,2 Prozentpunkte unter dem alten Kredit liegt.

Wann kann man eine Baufinanzierung umschulden?

Bei Immobilienkrediten gilt gemäß § 489 BGB ein eingeschränktes Kündigungsrecht. Dieses Gesetz besagt, dass ihr eine laufende Finanzierung frühestens nach zehn Jahren kündigen könnt. Andernfalls ist eine Vorfälligkeitsentschädigung fällig. Wie hoch diese ausfällt, ist nicht gesetzlich geregelt. Im Schnitt verlangen Banken bis zu zehn Prozent der offenen Restschuld.

Zum Ende der Zinsbindung oder nach Ablauf der zehn Jahre könnt ihr eure Baufinanzierung mit einer Frist von sechs Monaten kündigen und den Kredit umschulden.

Was kostet eine Umfinanzierung?

Eine Umschuldung ist immer mit Kosten verbunden, die bei einer Prolongation nicht entstehen. Bei einer Umschuldung müssen kostenpflichtige Änderungen vorgenommen werden, wie beispielsweise die Eintragung im Grundbuch und die daraus entstehenden Notarkosten. Diese belaufen sich in der Regel auf 0,2 Prozent der Restschuld.

Möchtet ihr euren Baukredit vor Ablauf der gesetzlichen 10-Jahres-Frist umschulden, fällt zudem die Vorfälligkeitsentschädigung an. Im Schnitt beträgt diese nochmal zehn Prozent der Restschuld.

Die Kosten für eine Umschuldung hängen also davon ab, zu welchem Zeitpunkt ihr diese vollzieht. Wer den Kredit erst nach Ablauf der Zinsbindung umschuldet, kommt mit geringeren Kosten davon.

Wie findet man einen günstigen Umschuldungskredit?

Eine Umschuldung lohnt sich, wenn der neue Kredit bessere Konditionen hat. Doch wie findet man einen günstigen Umschuldungskredit?

Dabei helfen euch die Experten von Herz & Grund. Wir vergleichen die Finanzierungsangebote von über 500 Partnerbanken und beraten euch, um für euch die beste Lösung zu finden.

Tipp: Mit einem sogenannten Forward-Darlehen könnt ihr euch einen günstigen Zinssatz für die Anschlussfinanzierung bis zu fünf Jahre im Voraus reservieren.

Ihr habt noch weitere Fragen zur Anschlussfinanzierung oder Umschuldung? Vereinbart direkt einen Termin mit unseren Finanzierungsexperten für eine kostenlose Beratung.

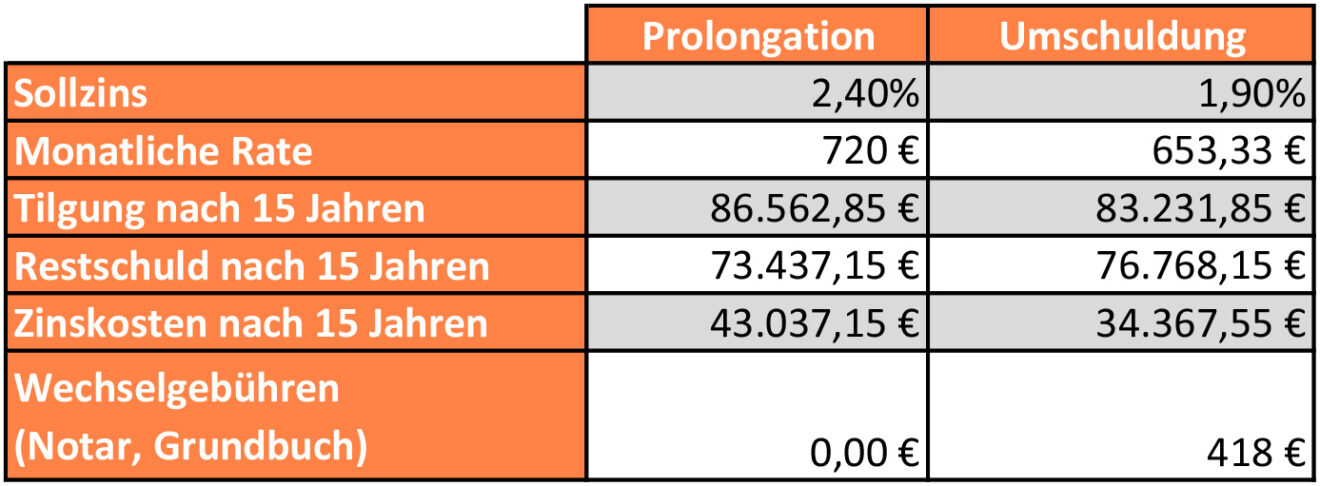

Prolongation versus Umschuldung: Rechenbeispiel

Das folgende Rechenbeispiel zeigt, welche Form der Anschlussfinanzierung unterm Strich günstiger sein kann: die Umschuldung oder die Prolongation. Dabei gehen wir von 160.000 Euro Restschulden und einer anfänglichen Tilgung von drei Prozent und 15 Jahren Laufzeit aus.

In dem Beispiel hat der Kreditnehmer knapp 8.670 Euro weniger Zinskosten. Trotz der Wechselgebühren von 418 Euro spart er also rund 8.250 Euro, wenn er seinen Kredit nach Ablauf der Sollzinsbindung umschuldet.

Vorteile der Umschuldung

Nicht ohne Grund sind Umschuldungskredite besonders als Anschlussfinanzierung so beliebt. Das sind die Vorteile:

- Zinsen sparen: Hat der neue Kredit günstigere Konditionen, könnt ihr mit einer Umschuldung viel Geld sparen. Die guten Vertragsbedingungen könnt ihr euch zudem durch lange Laufzeiten über viele Jahre sichern.

- Monatliche Belastung reduzieren: Durch die günstigeren Konditionen lässt sich die monatliche Rate senken.

- Schnellere Tilgung: Ihr könnt eure monatliche Belastung auch unverändert lassen und somit eine schnellere Tilgung erzielen.

- Mehrere Kredite zusammenfassen: Per Umschuldung könnt ihr mehrere Einzelkredite zu einem Gesamtdarlehen zusammenfassen.

Nachteile der Umfinanzierung

Obwohl die Umschuldung auf den ersten Blick als die perfekte Lösung erscheint, gibt es auch Nachteile:

- Mehr Aufwand: Im Vergleich zur Prolongation bedeutet der Wechsel zu einer neuen Bank mehr Aufwand.

- Neue Vertragskonditionen und Ansprechpartner: Bei einer Umschuldung geht ihr einen komplett neuen Vertrag ein. Das birgt immer auch ein gewisses Risiko.

- Prüfung der Kreditwürdigkeit: Als Neukunden bei einer Bank müsst ihr immer einen Eigenkapitalnachweis bringen und eine Bonitätsprüfung durchlaufen. Zusätzlich findet in der Regel auch eine Neubewertung der zu beleihenden Immobilie statt.

- Kosten: Eine Umschuldung ist mit Wechselgebühren und gegebenenfalls einer Vorfälligkeitsentschädigung verbunden.